Serasa Score e outros tipos de pontuação de crédito

Serasa Score e outros tipos de pontuação de créditoData de publicação 22 de maio de 202514 minutos de leitura

Atualizado em: 8 de janeiro de 2025

Categoria Consultar ScoreTempo de leitura: 11 minutosTexto de: Time Serasa

Você sabe como funciona o Score da Serasa? Esta é uma dúvida comum entre os consumidores, especialmente quando precisam solicitar crédito no mercado.

A pontuação de crédito é uma ferramenta importante na hora de pedir empréstimos ou financiamentos. Ela é uma das informações avaliadas quando um cliente passa por uma análise de crédito, feita por lojas, bancos ou instituições financeiras.

Entenda em detalhes como é feito o cálculo do Score Serasa e para que serve.

O Score é uma pontuação de crédito que indica para o mercado qual o provável momento financeiro pelo qual o consumidor está passando. A pontuação de crédito da Serasa vai de 0 a 1.000 e representa as chances de uma pessoa pagar as contas em dia nos próximos meses.

Em outras palavras, o Score é um cálculo estatístico que ajuda as empresas a entenderem qual é o nível de risco de dar crédito a um cliente com base no seu comportamento financeiro dos últimos tempos.

Um Score maior aumenta as chances de conseguir crédito no mercado, enquanto uma pontuação mais baixa reduz essa possibilidade. É também com base no Score que o custo e as condições para o crédito tendem a variar de pessoa para pessoa. Para chegar à pontuação, o cálculo leva em conta algumas informações importantes sobre o histórico financeiro do usuário.

Quem tem dívidas em aberto, por exemplo, terá uma pontuação menor do que quem paga as contas em dia. Dessa forma, o uso do Score pelas empresas ajuda a evitar a inadimplência. Quando um cliente pede algum tipo de crédito, a instituição financeira consulta a pontuação para avaliar melhor se a pessoa terá condições de honrar o compromisso.

Vale lembrar que este número não é fixo e a pontuação pode mudar. Porém, é importante entender que o aumento costuma ser progressivo e ocorre com a adoção de novos hábitos financeiros. Geralmente, é um processo que requer tempo para se consolidar.

Desde o seu lançamento, em 2017, o Serasa Score passou por algumas atualizações para deixar o cálculo cada vez mais preciso e assertivo.

A última atualização ocorreu em janeiro de 2025, aplicando um ajuste na forma de cálculo e lançando o Score em Tempo Real, que aumenta na hora quando uma dívida é paga no Pix pelo Serasa Limpa Nome.

O modelo atual dá maior importância para hábitos de pagamento, experiência e relacionamento com o mercado, além de permitir uma participação mais ativa do usuário na construção do seu Score. Confira as principais características do Score:

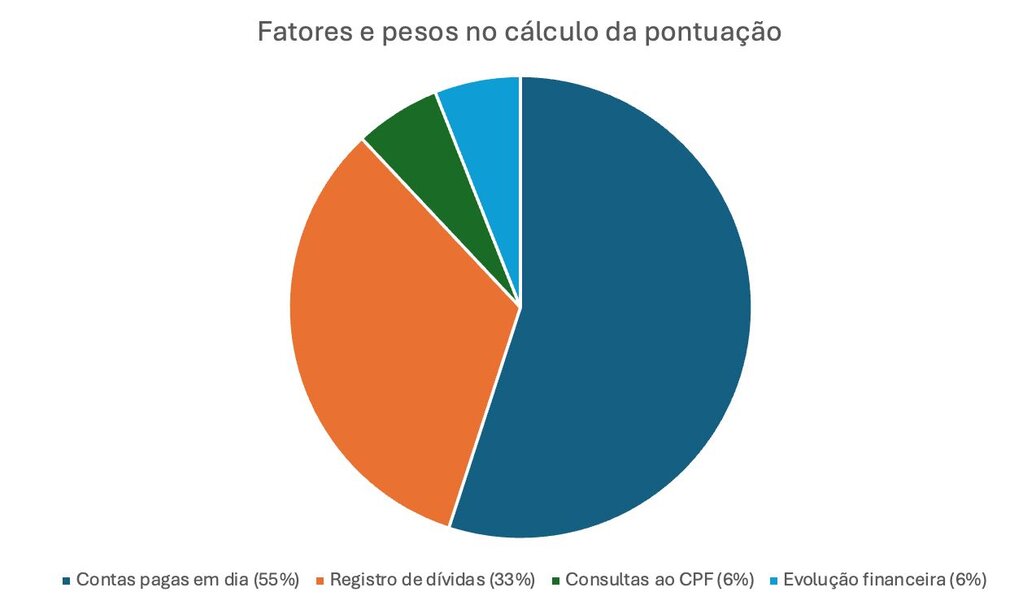

É possível saber exatamente qual o peso que cada fator representa no cálculo. Isso facilita o caminho para aumentar sua pontuação. Confira abaixo o que é considerado para calcular o Score de crédito:

O Score Serasa tem potencial de crescimento conforme o consumidor pagar os compromissos de crédito em dia, com base nos dados registrados no Cadastro Positivo. O histórico de pontualidade nos pagamentos é o fator que mais tem peso no Serasa Score: 29%.

Se uma pessoa teve dívidas negativadas anos atrás, por exemplo, mas atualmente nunca atrasa o pagamento do cartão ou do financiamento imobiliário, é o compromisso com o crédito que terá mais importância na pontuação.

Isso significa que quem possui um Score acima dos 500 pontos já está na faixa considerada como boa pontuação, com boas chances de conseguir acesso a crédito nas instituições financeiras.

Mais importante do que se preocupar com as pequenas variações nas pontuações é focar em estar dentro das faixas de Score bom ou excelente. Vale lembrar que cada instituição usa seus critérios próprios para decidir sobre a liberação do dinheiro de fato.

O Serasa Score permite ativar a Conexão Bancária, uma forma de o consumidor participar mais ativamente da construção da pontuação. A funcionalidade, ao conectar os dados de conta bancária do usuário à plataforma da Serasa, possibilita um cálculo mais assertivo. Se as informações forem relevantes e positivas, o Score pode subir.

O sistema da Serasa tem acesso a dados como extrato e movimentações de conta, apenas em modo leitura. Ou seja, nenhum tipo de operação nas contas bancárias poderá ser feito e todos os dados compartilhados são protegidos por medidas de segurança digital de padrão internacional.

Desde a última atualização, o Score aumenta na hora quando uma dívida é paga no Pix pelo Serasa Limpa Nome. Como as pendências financeiras são um fator que prejudica a pontuação, o pagamento de uma dívida tem o potencial de elevar o Score.

Quando a fatura é quitada de outra forma ou por outro meio, o aumento da pontuação depende de compensações bancárias e atualização de informações.

O Diagnóstico Score é uma funcionalidade da Serasa que emite um relatório com indicações personalizadas para quem quer aumentar o Score. O serviço avalia o histórico financeiro dos últimos 12 meses do usuário e sugere ações, a partir de dicas de especialistas da Serasa.

O relatório pode ser solicitado por R$9,99 no site oficial da Serasa. Vale lembrar que a contratação não garante o aumento do Score de forma automática. O diagnóstico aponta caminhos, mas a pontuação só muda se novos hábitos forem colocados em prática.

O Serasa Score é a pontuação de crédito da Serasa, que reflete o histórico e o momento financeiro do consumidor. A pontuação vai de 0 a 1.000 e indica a probabilidade de conseguir crédito. Quanto mais alta a pontuação, maior a facilidade de conseguir um empréstimo, financiamento ou cartão de crédito.

Data de publicação 22 de maio de 202514 minutos de leitura

Data de publicação 22 de maio de 20256 minutos de leitura

Data de publicação 17 de abril de 20258 minutos de leitura